A contabilidade é uma das melhores ferramentas de gestão que existe no mercado! Quando falamos sobre gestão de empresas, análises financeira e de resultados, existem 3 tipos de demonstrações que sempre terão destaque: Balanço Patrimonial, Demonstração de Resultado do Exercício (DRE) e Demonstração de Fluxo de Caixa (DFC)! E hoje, iremos detalhar o Balanço Patrimonial!

O balanço patrimonial é um relatório contábil fundamental para a gestão financeira de qualquer empresa. Ele permite que os gestores tenham uma visão geral do patrimônio da organização, avaliando seus ativos, passivos e patrimônio líquido. Deste modo, com base nessas informações, é possível tomar decisões mais embasadas e estratégicas para o futuro do negócio.

Então, se você não sabe, tem dificuldades ou não usa o Balanço Patrimonial, continue lendo este artigo, pois nele vamos explicar como realizar esta demonstração financeira e sua importância como ferramenta de gestão.

O que é o balanço patrimonial?

Primeiramente, para você que não conhece, ou conhece pouco do balanço patrimonial, vamos explicar o que ele é e suas funcionalidades, antes de entrarmos em detalhes de como realizá-lo.

O balanço patrimonial é uma das ferramentas mais importantes da contabilidade. Ele consiste em um relatório financeiro que apresenta um panorama da situação patrimonial da empresa em um determinado momento. Em outras palavras, o balanço patrimonial é um documento que resume o ativo, o passivo e o patrimônio líquido da empresa, que serão abordados mais para a frente neste mesmo artigo.

Mas para facilitar o entendimento, em resumo, o ativo representa tudo o que a empresa possui, incluindo bens, direitos e valores a receber. O passivo, por sua vez, é o que a empresa deve, ou seja, suas obrigações financeiras com terceiros. Já o patrimônio líquido é a diferença entre o ativo e o passivo, representando o valor que pertence aos acionistas ou proprietários da empresa.

Quais os objetivos do Balanço Patrimonial?

Um dos principais objetivos do balanço patrimonial é permitir que os gestores tenham uma visão clara e objetiva do patrimônio da empresa. Isso é fundamental para que eles possam tomar decisões estratégicas baseadas em informações precisas e atualizadas.

Além disso, o balanço patrimonial também é importante para a análise financeira da empresa. Ele permite que os gestores avaliem a saúde financeira da empresa, identifiquem possíveis problemas e onde estão e façam ajustes necessários. Por exemplo, se o passivo estiver maior do que o ativo, pode ser um sinal de que a empresa está enfrentando dificuldades financeiras e precisa reduzir suas despesas ou buscar novas fontes de receita.

Outra funcionalidade do balanço patrimonial é a transparência financeira. Ele permite que os acionistas, investidores e credores tenham uma visão clara da situação patrimonial da empresa. Isso é fundamental para que eles possam tomar decisões informadas, como investir na empresa ou conceder um empréstimo.

Conceitos básicos de um Balanço Patrimonial

Ainda antes de lhe apresentar como é feito o Balanço patrimonial, primeiro precisamos entender alguns conceitos básicos que cerceiam esta demonstração financeira: o que são os ativos, passivos e patrimônio líquido.

O que são ativos no Balanço Patrimonial?

Os ativos são o que dá valor a uma empresa e representam seus recursos mais valiosos. Eles são essenciais para que a empresa possa operar e gerar lucro. Eles representam todos os recursos controlados por uma empresa que têm o potencial de gerar benefícios econômicos futuros. Além disso, são essenciais para a operação e crescimento da empresa, permitindo que ela possa realizar suas atividades e cumprir suas obrigações financeiras.

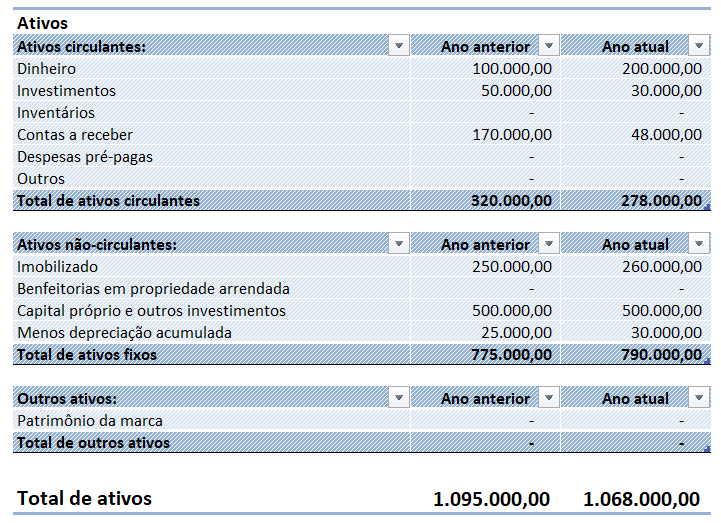

Os ativos são divididos em duas categorias principais: ativos circulantes e ativos não-circulantes:

Ativos Circulantes

Os ativos circulantes são aqueles que podem ser facilmente convertidos em dinheiro em um curto prazo, ou seja tenham uma maior liquidez, geralmente em até um ano.

Alguns exemplos de ativos circulantes incluem:

- Caixa e equivalentes de caixa: dinheiro em caixa, depósitos bancários e investimentos de curto prazo.

- Contas a receber: valores que os clientes devem à empresa por vendas realizadas a prazo, em até um ano.

- Estoques: mercadorias e produtos acabados que a empresa possui para venda ou uso em seu processo produtivo.

Ativos não-circulantes

Já os ativos não-circulantes são aqueles que geralmente têm um prazo maior que um ano, assim considerados de longo prazo e são utilizados pela empresa em suas atividades operacionais, mas que ainda sim, em alguma hora poderão ser convertidos em dinheiro.

Alguns exemplos de ativos não-circulantes incluem:

- Imóveis e terrenos: propriedades utilizadas pela empresa para fins produtivos ou de investimento.

- Máquinas e equipamentos: equipamentos utilizados na produção de bens ou na prestação de serviços.

- Patentes e marcas registradas: direitos de propriedade intelectual que concedem à empresa o direito exclusivo de uso de uma invenção ou marca registrada.

- Contas a receber: valores que os clientes devem à empresa por vendas realizadas a prazo, maior que um ano.

O que são passivos no Balanço Patrimonial?

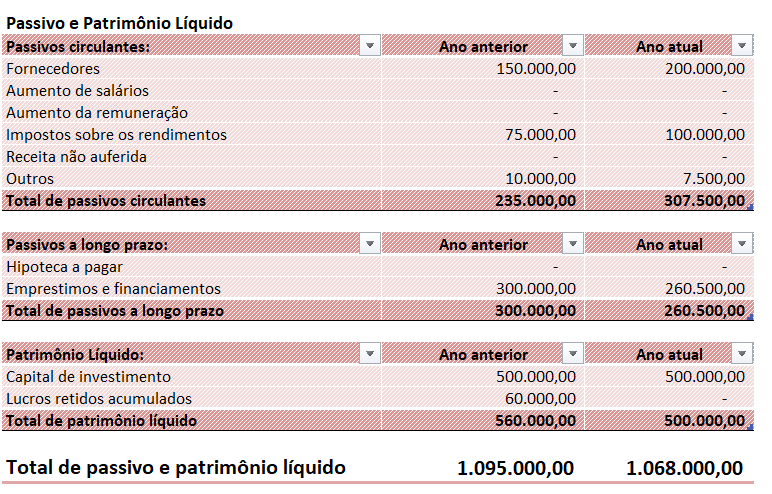

Passivos são as obrigações financeiras de uma empresa, ou seja, os compromissos que ela tem com terceiros, tais como fornecedores, bancos, funcionários, governo e outros credores. São as dívidas e as contas a pagar que a empresa deve honrar no futuro, em geral por meio da entrega de dinheiro, bens ou serviços.

Os passivos podem ser classificados como em duas categorias principais: passivos circulantes e passivos de longo prazo, ou não-circulantes.

Passivos Circulantes

Os passivos circulantes são aqueles que devem ser pagos no curto prazo, geralmente até um ano.

Alguns exemplos de passivos circulantes incluem:

- Fornecedores: valores que a empresa deve a seus fornecedores pela compra de mercadorias ou serviços a curto prazo.

- Salários e encargos sociais: remuneração a ser paga aos funcionários, mais as contribuições previdenciárias e outros encargos trabalhistas.

- Impostos a pagar: valores de tributos que a empresa deve pagar ao governo, como ICMS, IPI, ISS, IRPJ, CSLL, entre outros.

- Empréstimos de curto prazo: valores que a empresa deve a bancos ou outras instituições financeiras, geralmente com juros.

Passivos não-circulantes

Já os passivos de longo prazo ou não-circulantes, como o próprio nome já diz, são os passivos de longo prazo, ou seja, são aqueles que geralmente, têm prazo superior a um ano.

Alguns exemplos de passivos não-circulantes incluem:

- Empréstimos e financiamentos: valores que a empresa deve a bancos ou outras instituições financeiras, com prazo superior a um ano.

- Debêntures: títulos de dívida emitidos pela empresa e adquiridos por investidores, com prazo superior a um ano.

- Impostos e contribuições a pagar: valores de tributos que a empresa deve pagar ao governo em prazo superior a um ano.

- Provisões trabalhistas e fiscais: valores provisionados pela empresa para cumprir obrigações trabalhistas e fiscais no futuro, como férias, décimo terceiro salário, indenizações trabalhistas, multas e contingências fiscais.

O que é o Patrimônio Líquido no Balanço Patrimonial?

O patrimônio líquido é uma das principais contas presentes no balanço patrimonial de uma empresa. Ele representa a diferença entre os ativos e os passivos da empresa, ou seja, é o valor que “sobra” após o pagamento de todas as dívidas e obrigações da empresa.

O patrimônio líquido é composto por diversas contas, como o capital social, as reservas de lucros, ações em tesouraria, entre outras. O capital social, por exemplo, é o valor investido pelos acionistas na empresa. As reservas de lucros são as porções do lucro líquido da empresa que foram retidas e não distribuídas aos acionistas como dividendos. Já as ações em tesouraria são aquelas que a empresa comprou de volta do mercado e que ainda não foram canceladas.

O patrimônio líquido representa, portanto, a parte do valor da empresa que pertence aos acionistas. É um indicador importante da saúde financeira da empresa, pois quanto maior for o patrimônio líquido, maior será a capacidade da empresa de resistir a crises e investir em seu próprio crescimento.

Como fazer um balanço patrimonial?

Agora que já sabemos o que é o Balanço Patrimonial e seus conceitos básico, podemos passar para a próxima fase: a prática.

Sendo assim, para fazer um balanço patrimonial, é preciso seguir alguns passos:

1. Registrar todos os ativos:

Para começar, é preciso separar todos os recursos da corporação, ou seja, todos os seus ativos, sejam eles circulantes ou não circulantes. Faça uma lista de todos os bens, direitos e valores a receber da empresa. Isso inclui dinheiro em caixa, contas a receber, estoques, imóveis, veículos, máquinas e equipamentos. Assim que tiver registrado todos os seus ativos, está na hora de somar o valor e deixar registrado.

Obs: Recomendamos realizar estes passos em uma planilha, software ou solicitar algum contador que faça, para evitar erros e complicações futuras.

2. Registrar todos os passivos

Em seguida você fará a mesma ação, só que agora com os passivos. Você fará uma lista de todas as obrigações financeiras da empresa. Isso inclui contas a pagar, empréstimos, financiamentos, impostos e salários a pagar. Feito isso, novamente você somará os valores e deixará registrado para fim de consulta e conferência.

3. Calcular o patrimônio líquido:

Deste modo, tendo calculado tanto os ativos, quanto os passivos da empresa, está na hora de calcular o patrimônio líquido da organização. Sendo assim, subtraia o passivo do ativo para calcular o patrimônio líquido. A “grosso modo”, esse é o valor que pertence aos acionistas ou proprietários da empresa, vale ressaltar, que você pode já ter o valor do patrimônio líquido para registro, pois o valor por exemplo do capital a integralizar já está na empresa.

4. Conferência de saldos:

Depois de calcular os ativos, passivos e patrimônio líquido da empresa, vêm a parte mais crucial do seu balanço: saber se o balanço está equilibrado, ou seja, se o saldo “bate”.

Em suma, o saldo do ativo deve ser igual à soma do saldo do passivo mais o saldo do patrimônio líquido. Se houver discrepâncias, ou seja, os valores estiverem diferentes significa que algo está errado nos seus registros ou que somou algum valor errado. Neste caso é preciso revisar os cálculos e identificar os possíveis erros.

Importância do balanço patrimonial como ferramenta de gestão

Mas, se mesmo assim, você ainda estiver se perguntando o porquê é tão importante realizar o balanço patrimonial, vamos te contar agora!

O balanço patrimonial é uma ferramenta de gestão fundamental para a tomada de decisões financeiras. Ele permite que os gestores avaliem a saúde financeira da empresa e identifiquem possíveis problemas ou oportunidades de crescimento. Com a DRE, por exemplo, você vê se obteve lucro ou prejuízo, mas é no balanço patrimonial é que você consegue identificar de onde este lucro é proveniente. Conseguindo assim, fazer tomadas de decisões mais assertivas e eficazes.

Além disso, ao analisar os registros do balanço patrimonial separadamente, é possível extrair ainda mais informações complementares para a melhor gestão da empresa, confira abaixo:

- Ao analisar o ativo, os gestores podem identificar os principais bens e direitos da empresa, como seus estoques e investimentos. Isso pode ajudar na gestão de estoques, na alocação de recursos e no planejamento financeiro de longo prazo.

- Ao analisar o passivo, os gestores podem identificar as principais obrigações financeiras da empresa, como empréstimos e contas a pagar. Isso pode ajudar na negociação de prazos e condições com fornecedores/instituições financeiras e no corte de despesas, caso precise.

- Ao analisar o patrimônio líquido, os gestores podem avaliar a rentabilidade da empresa e identificar possíveis oportunidades de investimento ou expansão de negócio. Além disso, o patrimônio líquido também reflete a saúde financeira da empresa, pois indica o valor que pertence aos acionistas ou proprietários e que pode ser utilizado para reinvestimento ou distribuição de lucros.

Ademais, como falado anteriormente, o balanço patrimonial também é fundamental para a transparência e prestação de contas da empresa. Ele permite que os acionistas, investidores e credores tenham uma visão clara do patrimônio da empresa e possam avaliar sua solidez financeira antes de tomar decisões de investimento ou crédito.

Está esperando o que para fazer seu Balanço Patrimonial?

Em resumo, o balanço patrimonial é uma ferramenta de gestão essencial para qualquer empresa. Ele permite que os gestores tenham uma visão clara e objetiva do patrimônio da empresa, avaliem sua saúde financeira e tomem decisões estratégicas embasadas.

Além disso, o balanço patrimonial é uma ferramenta importante para a avaliação da solvência da empresa, ou seja, sua capacidade de cumprir suas obrigações financeiras de curto e longo prazo. Essa análise é fundamental para garantir a sustentabilidade financeira da empresa a longo prazo.

Outra importante função do balanço patrimonial é fornecer informações precisas e confiáveis para a contabilidade da empresa. Isso é importante não só para a gestão financeira da empresa, mas também para fins fiscais e legais.

Vale ressaltar que é de suma importância que os gestores entendam como realizar um balanço patrimonial, ou contratem um profissional especializado que saiba e o utilize regularmente como parte de sua estratégia de gestão financeira.

Gostou de aprender sobre o Balanço Patrimonial?

No mais, se você gostou de saber mais sobre o balanço patrimonial, compartilhe com aquele amigo que você sabe que precisa de ler este conteúdo, ou com seu chefe que ainda não utiliza o balanço patrimonial como ferramenta de gestão financeira. Caso queira mais detalhes sobre o assunto, assista ao vídeo no nosso canal do YouTube e eleve seu conhecimento! Além disso, continue no blog para mais artigos como esse, e suba o nível de expertise da sua empresa! Afinal, conhecimento é poder!